万科“死不了” 政策利好或助复苏

万科“死不了”

2024年9月24日起,有关部门陆续出台多项利好房地产的政策,随后的“十一”期间多地房地产成交额成倍增长。但指望地产企业迅速摆脱困境并不现实,二级市场投资人重树信心也需要相当长的时间。万科“死不了”!

当前,房地产企业的市净率普遍低于0.5,被视作“破产式估值”。因此,研究未来五年、十年的发展潜力意义不大,所有能“活下去”的标的都能给投资者带来可观的收益。

2024年10月31日,万科A发布了《2024年三季度报告》。报告显示,前三季度营收2199亿,同比下降24.3%;净亏损179亿,其中资产处置损失25.4亿,计提减值损失74.7亿;经营活动现金净流出48.5亿(2023年净流入39.1亿)。由于独特的结算方式,这些数据对房地产企业的重要性远不如合同销售金额、已售未结资源、土地储备、净负债率等指标。

反映房地产真实经营状况的是合同销售金额。2020年Q1,尽管受疫情影响,合同销售金额仍达1379亿,同比下降7.7%;Q3、Q4恢复增长,幅度分别为22.7%和36.2%。全年合同销售金额7041亿,同比增长11.6%。2021年Q1,合同销售金额1795亿,同比增长30%;下半年形势突变,Q3、Q4分别下跌28%和30%。2022年各季合约销售金额稳定在1000亿左右,但Q4已跌至2020年Q4的48%。2023年高开低走,Q4合同销售金额相当于2020年Q4的45%。

2024年,万科合同销售金额跌至谷底:Q1合同销售金额580亿,相当于2020年Q1的42%;Q2为694亿,相当于2020年Q2的38%;Q3为539亿,相当于2020年Q3的31%。10月新房、二手房销售回暖已成定局,11月、12月救市措施效果或将显现。但房地产企业的至暗时刻是否过去,还需观察几个季度。

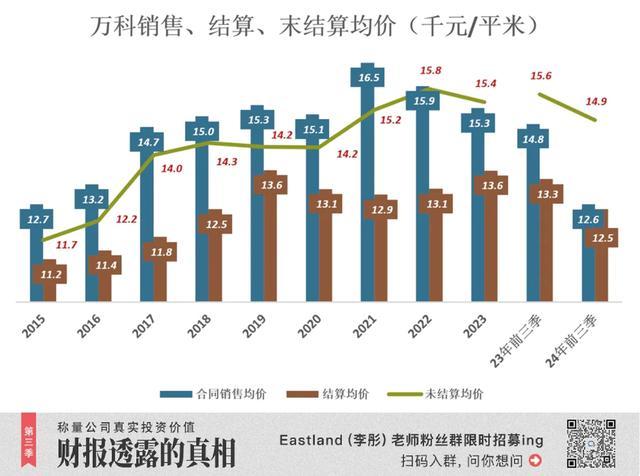

面对行业不景气,万科没有马上实施降价去库存。2021年Q3、Q4,销售面积同比降幅分别为36.5%和38.6%,但销售均价不降反升,相当于2020年同期的114%。2022年形势急转直下,Q4销售面积仅为2020年Q4的50.6%,销售均价仍为2024年同期的98%。进入2024年,万科销售价才开始松动:Q2跌至1.26万元/平米,相当于2020年Q2的83%;Q3又回到2020年同期的95%。前三季度,万科合同销售面积1331万平方米,仅为2020年同期的40.8%,销售均价回落了5个百分点。

合同销售收入是房地产企业的“源头活水”。2024年1-9月,万科通过合同销售回款1812亿,偿还700亿有息负债,年内已无境内、境外公开债。截至9月末,货币资金797.5亿。偿债压力得到缓解后,投资者关心的是业绩能否好转。

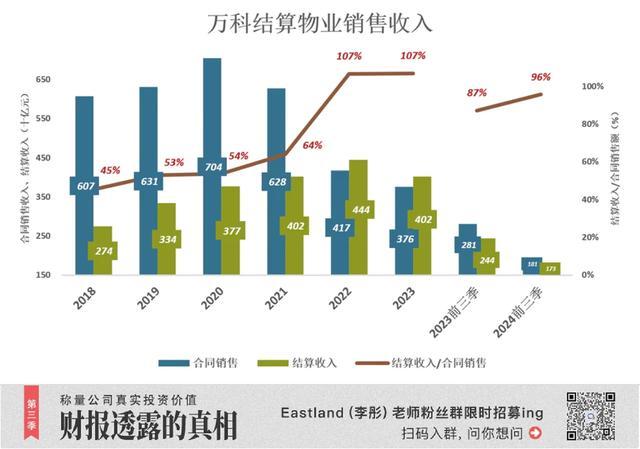

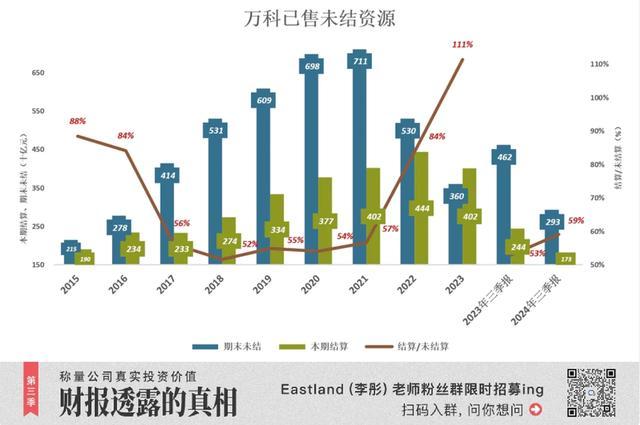

房地产公司披露的物业销售收入、成本、利润是对以往成果的结算,与当期合同销售脱节。直到2022年,结算金额都小于合同销售金额,已售未结资源逐年增长。2021年开始反转:2020年,合同销售7041.5亿,结算3774.2亿,相当于合同销售额的53.6%;2021年,合同销售6277.8亿,结算4022.7亿,相当于合同销售额的64.1%;2022年,合同销售4169.7亿,结算4444亿,相当于合同销售额的106.6%;2023年,合同销售3761.2亿,结算4016亿,相当于合同销售额的106.8%;2024年前三季度,合同销售1812亿,结算1732亿,相当于合同销售额的96%。

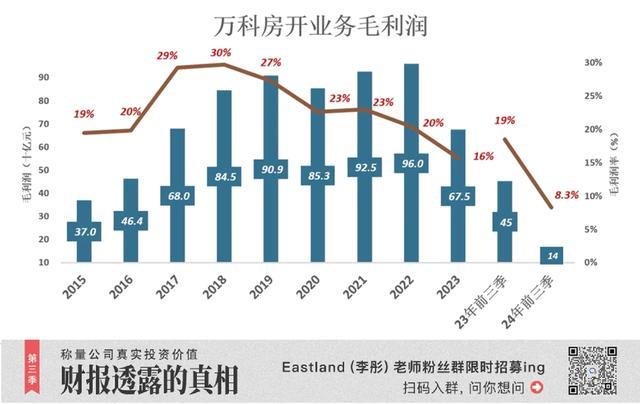

2021年至2023年,万科房地产开发业务结算毛利润率分别为23%、20.4%和15.7%。2023年结算均价较2019年高5.1个百分点,但毛利润率低7.3个百分点,显然是因为2023年结算项目的成本更高。房地产企业不仅可以通过掌握结算节奏“调节”营收,还可通过选择不同项目在一定程度上“调节”利润。

万科能不能活下去,关键是库里有多少余粮,背上有多重的包袱。已售未结资源是房地产公司的“余粮”。2016年末,万科已售未结资源达2280万平方米,合同金额2782.3亿,较2015年末增长29.4%。2017年至2021年,结算物业销售金额与年末未结算金额的比值低于60%;2021年,未结资源达到峰值7108亿;期内结算4023亿物业销售收入相当于未结算资源的57%;2022年、2023年,结算收入大于合同销售,已售未结资源先后降至5300亿、3604亿;2024年前三季,结算收入1732亿,9月末已售未结资源2929亿。

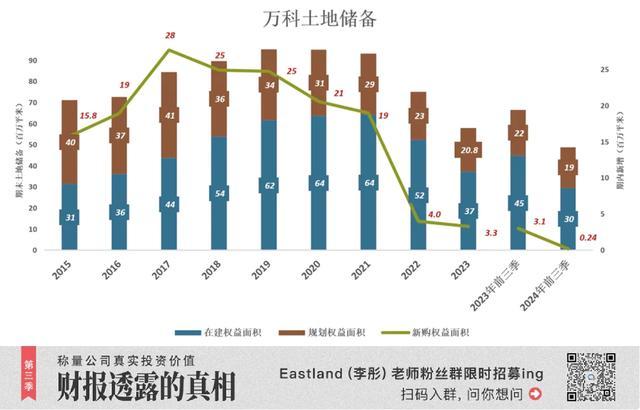

土地储备决定着明天的合同销售规模,但也是沉重的负担。与激进房企相比,万科土地储备政策比较保守。2017年,万科新获项目权益面积达2770万平米;2018年、2019年分别为2490万平米、2480万平米;2019年末,万科土地储备达峰——在建权益面积、规划权益面积分别为6170万平米、3360万平米,总计9530万平米。2020年,万科土地储备横盘于9510万平米。但在建工程权益面积增加了211万平米,说明万科加紧建设。2021年,新增权益面积1900万平米,年末土地储备微降至9340万平米;2022年,新增项目权益面积锐减至404万平米,年末土地储备降至7520万平米;2023年,新增项目权益面积仅333万平米,年末土地储备5810万平米。2024年9月末,万科在建权益面积、规划权益面积分别为2973万平米、1920万平米,合计4893万平米,较2018年至2021年均值下降48%。

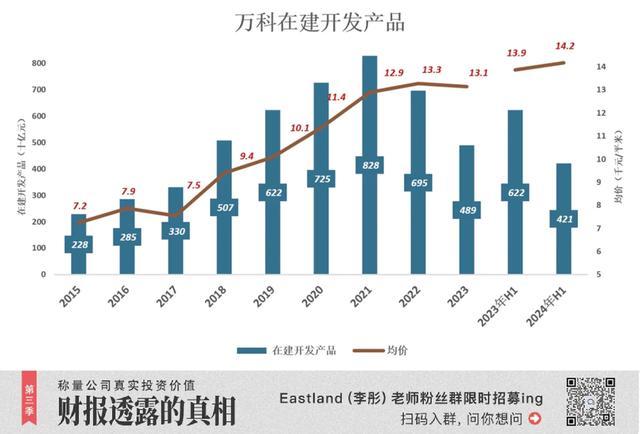

存货“含金量”高。在建工程按成本入账,包括土地成本和已发生的建设成本。2024年6月末,万科在建开发产品面值降至4214亿,均价1.4万元/平米,超过上半年合同销售均价。到2024年9月末,在建开发产品面积较峰值下降超过50%,且完成度高。万科还有价值超过1000亿的已竣工现房。手里有3000亿已售未结资源,未来一两年业绩不会太难看。存货中现房、“准现房”价值约5200亿,几乎不需投入更多资金就可交房。待房地产市场回暖,这些存货能保本出,回款不下5000亿。

本文来自互联网用户投稿,该文观点仅代表作者本人,不代表本站立场。本站仅提供信息存储空间服务,不拥有所有权,不承担相关法律责任。如若转载,请注明出处:http://www.rllx.cn/LwBW/169287.gov.cn

如若内容造成侵权/违法违规/事实不符,请联系一条长河网进行投诉反馈邮箱:809451989@qq.com,一经查实,立即删除!