利润50.5亿,分红50.2亿:双汇发展2023要做“年光族”?

随着A股上市公司相继公布2023年年报及2024年一季报,各企业再度置身于市场审视之下,结果自然有喜有忧。

其中,“火腿肠大王”双汇发展无疑成了备受关注的焦点之一。遗憾的是,2023年其营收与净利润均出现了下滑,令管理层倍感压力,股价也随之下跌,这让二级市场的中小股东们非常焦虑。

那么,这家曾经的肉类行业领军者,为何会陷入当前的困境呢?其背后的原因究竟是什么?

1、过去三年增长乏力,2023营收净利双降

3月26日,双汇发展公布了2023年的年度报告,揭示了公司在过去一年中所面临的挑战。受包装肉制品销量下降及猪肉、鸡肉价格偏低等多重因素影响,双汇发展在2023年的营业总收入为601亿元,同比下降了4.2%;归属于上市公司股东的净利润也减少至50.5亿元,同比下降了10.11%。

报告进一步显示,公司的扣非净利润为47.32亿元,同比下降9.29%;经营活动现金流也大幅减少至33.87亿元,同比下降55.22%。包括基本每股收益、加权净资产收益率、净资产等在内的核心财务指标均呈现下滑趋势,仅总资产微增0.72%。

这份财报数据与部分券商此前的预测存在显著差异。例如,在2023年10月至11月期间,国元证券、中原证券及国信证券的分析师,均预计双汇发展在2023年的归属净利润将超过60亿元。

面对如此远低于预期的财报,双汇发展的股价在财报公布的第二天(3月27日)开盘即大幅低开,当天收盘时股价已逼近跌停。

(图/摄图网,基于VRF协议)

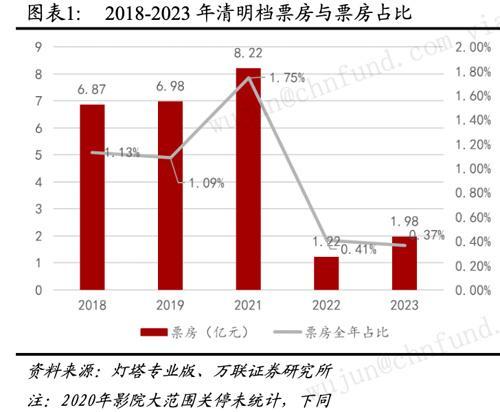

回顾双汇发展的历史业绩,过去三年公司的营收增长一直显得乏力。2021年,双汇发展的营收和净利润均出现下滑,其中营收同比下滑9.65%,归属净利润同比下滑22.21%。2022年,尽管归属净利润有所增长,但营收仍然下滑6.09%。而到了2023年,双汇发展的营收和归属净利润更是双双下降,营收规模甚至略低于2019年时期水平。

值得注意的是,双汇发展的业绩下滑并非孤例。

去年,由于猪肉、鸡肉价格低迷,上游养殖、中游屠宰和肉食品加工企业,均受到不同程度的影响。因此,A股中涉及猪肉、鸡肉业务的上市公司,普遍出现了年度或季度的亏损。例如,猪肉养殖龙头牧原股份预计2023年将亏损39亿元至47亿元;温氏股份2023年亏损约63.29亿元;白羽鸡养殖龙头圣农发展在2023年第四季度预计亏损超过2000万元。

这表明,业绩下滑是整个行业面临的共同挑战。

2、进入瓶颈期,预制菜能撑起“双汇3.0”吗?

双汇发展的营收自2020年达到739亿元的顶峰后,便呈现下滑趋势。为了寻求新的增长点,公司积极进军预制菜和熟食门店业务这两大风口领域。

回顾双汇发展的历程,“火腿肠”开启了其1.0时代,而“冷鲜肉”则推动了2.0时代的崛起。那么,预制菜到底能否成为双汇的“3.0时代”新引擎?

根据艾瑞咨询的数据,预制菜市场规模在2022年达到了4196亿元,同比增长了21.3%,并预计在2026年突破万亿大关。此外,《中国烹饪协会五年(2021-2025)工作规划》显示,尽管目前国内预制菜的渗透率仅为10%—15%,但预计在2030年将增至15%—20%。相比之下,美国、日本等国的预制菜渗透率已达60%以上,这表明中国的预制菜市场仍有巨大的增长潜力。

为了推动预制菜业务的发展,双汇发展已经组建了专业的研发团队和厨师团队,专注于研发多种预制菜产品。这些产品涵盖了即热即食的传统美食菜肴、即烹的腌制调理类餐饮食材、预制切割类预包装产品以及方便速食系列产品。

(图/摄图网,基于VRF协议)

在市场开发和渠道开拓方面,双汇发展主要采取了三个方面的策略:

一是借助肉制品的销售渠道优势拓展流通渠道业务;二是加强与国内知名连锁餐饮企业的合作,强化B端业务;三是加强标准化的建店及运营体系,做好终端门店建设工作。

然而,从双汇发展公布的2023年投资者调研记录来看,尽管2023年前三季度公司预制菜产品销量5万多吨,同比增幅超80%,但其在公司整体营收中的占比仍然不大。这主要是因为预制菜产品目前仍处于前期推广阶段,受到产能和费用的影响,其毛利率并不高。

尽管双汇发展在预制菜业务上拥有原材料优势,但在品牌、产品和渠道方面的竞争优势并不明显。例如,安井食品已经开始布局预制菜市场,绝味、周黑鸭、紫燕食品等品牌则在熟食门店业务上先入为主。

在「界面新闻·子弹财经」看来,目前预制菜行业仍处于前期探索阶段,面临冷链运输、物流成本、销售渠道和资金等多重限制。尽管市场参与者众多,但总体上仍呈现出区域特征显著、规模以上企业较少、产品同质化现象明显、行业集中度低且高度分散等特点,竞争格局尚未定型。

因此,从目前的诸多挑战来看,短期内预制菜或许难以撑起双汇的“3.0时代”。双汇发展需要继续加强在品牌、产品和渠道方面的建设,以应对市场的竞争和挑战。

3、高额分红,为母公司还债?

令人不解的是,双汇发展在业绩尚未恢复,且新业务并未撑起业绩之时,仍然选择大手笔分红,这是为何?从近几年的业绩来看,其并非不差钱。

但从最新的业绩公告来看,

双汇发展的分红力度可谓惊人。

每10股就派发现金红利7元,总计高达24.25亿元。再加上2023年年中的分红,全年分红总额达到了50.2亿元,分红率高达99.4%!

几乎把一年的利润全部分给了股东。

更令人费解的是,双汇发展自上市以来,累计已实施分红比率高达90.81%。尤其是近年来,分红率更是居高不下,例如2016年分红率高达157.30%,2022年分红率为98.62%。这样的分红力度,在业内实属罕见。

然而,双汇发展的业绩并不支持如此大规模的分红。自2014年以来,这家公司已进入低速增长的常态,内生发展和外延并购都面临不小的资金压力。

那么,双汇发展为何还要执意如此操作?背后的原因,恐怕与母公司万州国际的高额债务不无关系。据了解,万州国际持有双汇发展73.26%的股份,是后者最大的股东。万州国际的债务负担沉重,为了偿还债务,双汇发展不得不源源不断地向母公司派发现金股利。

2013年5月29日,双汇发展的掌门人万隆将Smithfield(斯密斯菲尔德,美国最大的猪肉供应商)的全部股份收购,间接持有欧洲最大的肉制品供应商37%股份。为了完成这笔交易,双汇国际(万洲国际前身)巨额举债74.42亿美元。

2014年,万洲国际偿还了28亿美元的债务,债务总额因此大幅缩减了37.62%。在这背后,双汇发展的“输血”功不可没:2013年度双汇发展的归母净利润约为39亿元,其分红率高达82.7%,现金分红额度达到了31.91亿元。按照万洲国际73.26%的持股比例来算,从双汇发展手中轻松获得超过23亿元的现金(约3.8亿美元)。

(图/摄图网,基于VRF协议)

2015年,万洲国际继续偿还7.4亿美元的债务。而双汇发展依旧扮演着“输血者”的角色:其2014年度归母净利润约为40.3亿元,分红率虽然略有下降,但仍有77.35%,现金分红额度依然高达31.2亿元。经过相同的持股比例计算,万洲国际再次从双汇发展手中获取了约23亿元的现金(约3.8亿美元)。

2016年至今的具体还债过程,这里不再赘述。

简而言之,自2013年开始,双汇发展开始向母公司输送现金股利,目标则是偿还债务。如今,万洲国际的债务仍高达34.68亿美元,双汇发展作为核心盈利来源,未来高额的分红极有可能持续。

这样一来,如何在维护股东利益与推动双汇发展长远发展之间找到平衡,这已成为万隆及其接班人万宏伟(次子)面前的一大难题。

万隆,这位双汇的掌权巨擘,执掌企业近四十年,确实堪称中国肉类工业的传奇教父。然而,这位曾经风光无限的人物,却在2021年遭遇了长子万洪建的实名举报,万字长文中控诉其涉及海外资产转移、偷税漏税、利益输送等。

虽然这些指控最终都未能得到证实,但资本市场却已闻风而动。在举报长文发布后的第二天(2021年8月18日),双汇发展的股价在香港和A股市场双双暴跌,市值蒸发高达165亿元。这一事件无疑给双汇发展的声誉带来了沉重的打击。

在这场双汇发展内部的“权力争夺战”中,万隆最终辞去了行政总裁的职务,长子万洪建也被“废黜”,次子万宏伟接手公司,成为双汇发展新的执行董事兼董事会副主席。

这场家族内部的纷争虽然告一段落,但双汇发展的未来却依旧充满了不确定性。

如今,这家曾经风光无限的“火腿肠”巨头,正站在十字路口,面临着前所未有的挑战和机遇。未来,其能否在万宏伟的带领下走出困境,实现新的辉煌,仍是一个未知数。但无论结果如何,这场家族纷争和双汇发展的未来走向,都将成为中国商界的一大看点。

本文来自互联网用户投稿,该文观点仅代表作者本人,不代表本站立场。本站仅提供信息存储空间服务,不拥有所有权,不承担相关法律责任。如若转载,请注明出处:http://www.rllx.cn/SlJt/9661.gov.cn

如若内容造成侵权/违法违规/事实不符,请联系一条长河网进行投诉反馈邮箱:809451989@qq.com,一经查实,立即删除!