美债“收复”大选后失地,投资者重新思考“特朗普交易” 市场波动加剧

11月6日,新一届美国总统选举结果明朗,市场重启“特朗普交易”,大盘股指震荡下跌,债市收益率反转上升。上证收益指数、沪深300指数分别下跌0.09%、0.50%,创业板指单日下跌1.05%,科创50指数则上涨0.19%;中证可转债指数下跌0.04%;10年国债期货主力合约持平前一日收盘,30年国债期货主力合约下跌0.06%。商品表现整体不佳,贵金属方面,黄金、白银价格分别下跌0.08%、2.40%;工业金属中,铜价下跌0.87%;基建地产类商品价格涨跌互现,螺纹钢、铁矿石价格下跌1.11%、0.76%,沥青、玻璃价格则上涨0.43%、1.69%。

央行单日回笼规模继续扩大,但资金利率保持稳定。央行连续四个交易日大额回笼资金,今日逆回购投放173亿元,净回笼4137亿元。借贷成本反映当前流动性压力不大,R001持稳于1.47%,R007小幅上行1bp至1.76%。资金利率的日内走势稳健,DR001全天基本围绕1.33一线窄幅波动,尾盘利率重新回到1.30%之下。民生银行资金情绪指数再降至37.7%,连续三天处于“宽松”区间,年末发债压力正式落地以前,资金市场进入舒适等候区,为后续的供给冲击留出缓冲空间。

一二级存单利率双双延续持平状态。一级市场方面,据各银行11月6日询价结果,11月7日大型股份行存单发行利率小幅下行1bp至1.88%,中型股份行发行利率在1.93%-1.95%区间;部分大型股份行已可将3个月存单发行成本锁定在1.80%水平,有助于存单曲线逐步恢复斜率。二级市场方面,3个月、6个月、1年期存单收益率继续稳定在1.86%、1.89%、1.90%水平。

现券收益率先下后上,美国大选日期间,交易盘对长债持谨慎态度。国内早盘期间美国总统选举统票公布进度偏慢,债市延续前一日的下行行情,10年、30年国债活跃券日内降幅分别达到1bp、2bp。11点前后,美国多地迎来集中开票,特朗普领先优势开始显现,股市启动避险交易,债市开始交易增量对冲政策预期。全天来看,5年、7年、10年、30年期国债活跃券收益率分别上行1.0bp、1.3bp、1.0bp、1.3bp。

与2016年特朗普意外胜选后的行情相似,市场再次定价其所提倡的基建投资、减税等积极财政政策将提振美国市场的风险偏好,并刺激全球的再通胀交易。随着选情推进,美元指数强势拉升,30年美债收益率单日上行超过20bp至4.65%。对于国内债市而言,通胀预期并非当下的首要考虑因素,投资者关注重心集中在特朗普上台后其推崇的贸易保护主义将对全球出口造成多大影响,以及国内会出台多大力度的刺激政策以对冲海外扰动。

特朗普从胜选到正式就职(2025年1月20日)仍有近两个半月的时间,潜在的刺激型政策仍有观察与规划的空间。因此,美国总统选举落地之后,年内的宽货币预期及年末的中央经济工作会议政策定调可能成为主导后续股债定价的关键。往后看,相对确定的是股债的波动性都在加大。

A股行情涨跌互现,上证指数下跌0.09%,深证成指下跌0.35%,万得全A上涨0.11%。全天成交额26241亿元,较昨日放量2734亿元,较5日均值放量3784亿元。全市场54%的个股实现上涨,较昨日的95%有所下降。分市值来看,小微盘股走强,大盘股回调。国证2000和Wind微盘股指数分别上涨0.70%和0.97%,沪深300则下跌0.50%。风格层面,国证成长指数下跌0.42%,价值指数上涨0.71%。

分行业来看,政策博弈主线愈发明显。在31个SW一级行业中,共22个行业上涨。其中传媒表现领先,对应SW指数上涨2.36%,主要由游戏板块推动。地产继续走强,或由地产市场止跌回稳政策预期推动。基建板块表现出色,建筑装饰和建筑材料分别上涨1.50%和0.92%,系化债政策预期升温。钢铁上涨0.77%,除化债利好基建的预期推动外,还存在重组“去内卷化”的预期影响。消费板块中,轻工制造和商贸零售分别上涨1.45%和1.27%,指向市场对提振消费政策有所期待。

特朗普当选美国总统,对A股市场可能有哪些影响?一方面,国内扩内需的预期有望升温,即“特朗普胜选-加征关税-出口承压-国内扩内需政策加码预期上升”的逻辑,后续行情有望迎来支撑;另一方面,出口承压对基本面或许存在一定扰动,资金风险偏好可能有所收敛。今日行情相对纠结,宽基指数大多涨跌不明显,指向市场对这两条路径尚未有明确偏向。

大选结果对题材的影响值得关注。若市场走向“扩内需”的逻辑,有利于新基建和服务消费类行业;在技术制裁预期下,国产替代可能成为科技板块的交易线索,AI映射和半导体自主可控的相关科技品种或将受益;美国加征关税或将驱动企业出海,向发展中国家出海的战略可能会受到市场关注。

大选结果或许能在短期内催化投资方向,而后续行情主要依赖于国内增量政策的落地方式及规模。若增量财政政策符合预期,市场有望进一步树立底线思维,回撤空间或显著压缩。利好板块方面,国有大型银行、AMC、城投上市公司以及To G板块(基建、建材、低空经济等)有望受益于化债逻辑,同时消费板块或将受化债和提振消费政策的推动。若增量财政政策超预期,顺周期板块同样可能成为市场博取收益的方向,结合地产市场止跌回稳的政策导向及10月PMI释放的内需修复信号来看,地产、建材、机械制造等行业有望受益。

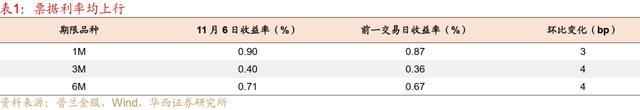

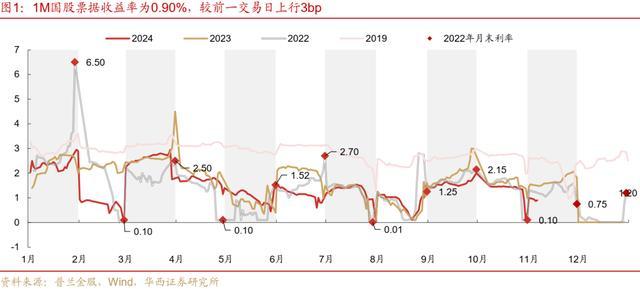

今日票据利率均上行。其中1M、3M、6M分别上行3bp、4bp、4bp至0.90%、0.40%、0.71%。截至11月6日,大行持续净买入,净买入规模为456.46亿元,较前一交易日净买入量增加275.35亿元,11月累计净买入872.36亿元。

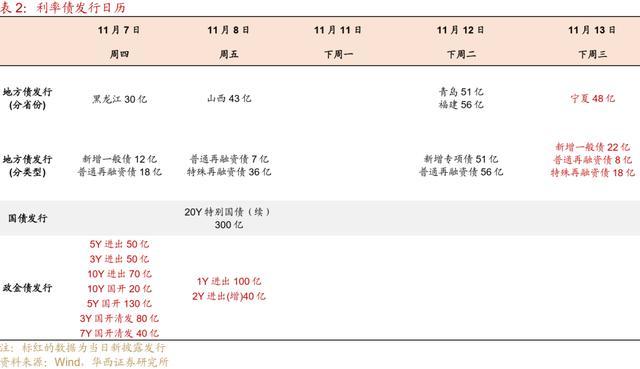

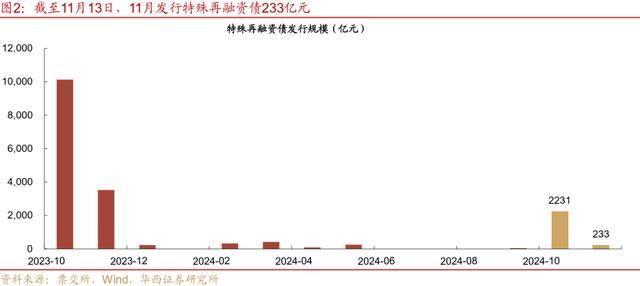

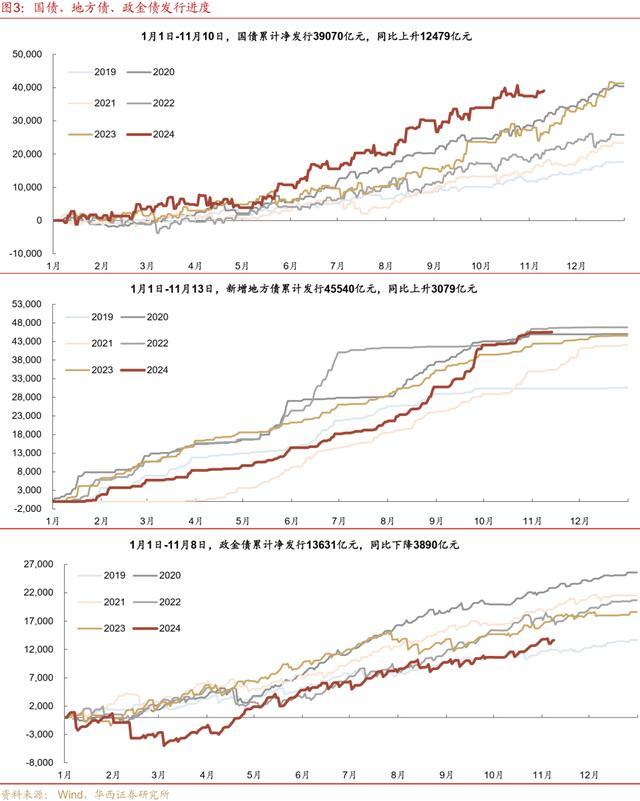

地方债方面,11月1-13日发行地方债603亿元,净发行-281亿元,其中新增一般债35亿元、新增专项债51亿元(其中特殊专项债50亿元)、普通再融资债284亿元、特殊再融资233亿元。新增披露11月13日计划发行一般债22亿、普通再融资债8亿、特殊再融资债18亿。截止11月13日,新增地方债剩余额度683亿元,其中新增专项债、新增一般债分别剩余44亿元、617亿元。

国债方面,11月1-10日发行国债2478亿元,净发行1628亿元。截止11月10日,国债净发行剩余额度4330亿元。

政金债方面,11月1-8日发行政金债1330亿元,净发行-66亿元。今日新增披露11月7日计划发行5Y进出50亿、3Y进出50亿、10Y进出70亿、10Y国开20亿、5Y国开130亿、3Y国开清发80亿、7Y国开清发40亿,11月8日计划发行1Y进出100亿、2Y进出(增)40亿。

广州多家银行或将上调新增房贷利率至3%。日前,有媒体报道称,11月7日,广州地区主要商业银行将统一调整房贷利率。调整后,新发放的首套房贷利率不低于3%。近期出现极少数房贷利率低于3%的情况,主要是极个别银行非理性竞争,部分自媒体为博眼球、引流量,有意渲染,对消费者产生误导。综合考虑资金、风险、运营、资本、税收等成本后,对于大部分银行的房贷业务来说,3.2%的利率是个保本点。

随着一揽子增量政策持续发力、存量政策效果不断显现,珠三角地区楼市成交较为活跃,银行的接单量也不断上升,部分银行综合考虑经营成本、市场供需等因素,合理确定新发放房贷利率,是基于市场环境、经营稳健性等方面做出的市场化决策。各银行在经历过“价格内卷”之后,也在慢慢形成共识,将房贷利率维持在一个合理水平,有利于促进市场持续健康发展。

今晚下调油价,加满一箱油将省5.5元。据国家发展改革委价格监测中心监测,本轮成品油调价周期内(10月23日—11月5日),国际油价震荡下降。今天从国家发展改革委获悉,本次油价调整具体情况如下:国内汽、柴油每吨分别下调145元和140元。全国平均来看:92号汽油每升下调0.11元,95号汽油每升下调0.12元,0号柴油每升下调0.12元。

11月5日(纽约尾盘),美国10年期基准国债收益率下行0.6bp,报4.280%;2年期基准国债收益率上行2.1bp,报4.187%。

风险提示:货币政策出现超预期调整,本文假设国内货币政策维持当前力度,但假如国内经济超预期放缓或海外货币政策出现超预期变化,国内货币政策相应可能出现超预期调整。流动性出现超预期变化,本文假设流动性维持充裕状态,但假如流动性投放少于往年同期,流动性可能出现超预期变化。财政政策出现超预期调整,本文假设国内财政政策维持当前力度,但假如国内经济超预期放缓,国内财政政策相应可能出现超预期调整。

本文来自互联网用户投稿,该文观点仅代表作者本人,不代表本站立场。本站仅提供信息存储空间服务,不拥有所有权,不承担相关法律责任。如若转载,请注明出处:http://www.rllx.cn/vIQM/170250.gov.cn

如若内容造成侵权/违法违规/事实不符,请联系一条长河网进行投诉反馈邮箱:809451989@qq.com,一经查实,立即删除!